公開

今年のIPO数は60社と予想され昨年の48社を上回りそうです。しかしIPO市場の拡大と共に成長発展してきたVC業界に構造変化が見られます。必ず儲かるというIPO神話の崩壊からM&AによるEXIT事例の増加、そしてエイチーム(マザーズ→東証1部:3661)のようにVCを必要としないベンチャー企業も増加しています。

昨年を代表するVC成功事例はバイオベンチャーのユーグレナ(マザーズ:2931)です。設立時からVCが資金面と人材面で経営支援を積極的に行い、見事、死の谷を乗り越えたビッグディールになりました。同じくバイオベンチャーであるUMNファーマ(マザーズ:4585)など、VC持株比率50%になるロングリリーフ型も流通市場では高く評価されました。資金調達が生命線である研究開発型企業の成功事例が増えることは、すなわちVCの存在意義の証明でもあります。

資金運用のプロである機関投資家にとって運用利回りの低いVCファンドに魅力はありません。パフォーマンス追求型のVCファンドは海外投資やバイアウト投資へとアロケーションをシフトしています。一方でメガバンク系VCでは証券業務展開を見据え、種類株を活用した投資件数が増えています。ヤフーなどの事業会社は社内VCを立ち上げ、有望ベンチャー企業の開拓を強化しています。国・自治体など行政関係や地域密着型金融機関系VCは成長戦略や地域活性化のためのベンチャー投資(支援)を強化しています。

日本で初めて投資事業組合(ベンチャーファンド)が設立されたのが1982年です。それから始まったVC産業も30年経ち、ファンド管理手数料に依存したビジネスモデルが転換期を迎えています。IT系サービスやコンテンツ分野では少額投資で大きなリターンを上げる事も可能です。ベンチャー企業へのリスクマネー供給を主導してきた民間VCに代わり、今後はエンジェル投資家、クラウドファンディング、証券取引所の役割が重要にもなります。未知の事業領域にチャレンジする起業家を育てる事が使命であるVC自身にも新たなチャレンジが必要な年です。

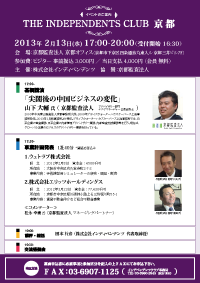

※「THE INDEPENDENTS」2013年2月号 - p3より